Ahora, de manera rápida y sencilla, desde cualquier lugar y usando tu celular podrás realizar

Lo último

Con el objetivo de promover la inversión privada, reducir la carga tributaria y otor

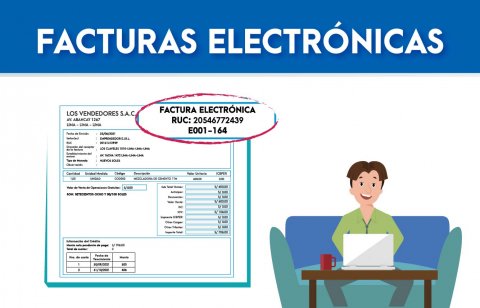

Facilitará la generación de la factura negociable, permitiendo principalmente a las MIPYMES, startups y emprendimientos, obtener liquidez.

Mejorar la capacidad de prevención de actos contrarios a la ética y todo tipo de delitos de corrupción es uno de los objetivos de la Supe

En este año que conmemoramos los 200 años de vida independiente de nuestro país, la Integridad ha sido colocada como uno de sus ejes principales porque se busca

A partir del 01 de octubre del 2021, los contribuyentes que realizan operac

Paginación

- Página 1

- Siguiente página