Con el objetivo de promover la inversión privada, reducir la carga tributaria y otorgar mayor liquidez a las empresas, dada la actual coyuntura económica por efectos del COVID-19, el 10 de mayo de 2020 se publicó el Decreto Legislativo N°1488 que estableció un régimen especial de depreciación y modificó los plazos de depreciación. Este instrumento legal, fue posteriormente modificado por la Ley N° 31107, vigente a partir del 01 de enero de 2021 que establece lo siguiente:

RÉGIMEN ESPECIAL DE DEPRECIACIÓN

Edificios y construcciones

Los edificios y construcciones que sean destinados exclusivamente al desarrollo empresarial, a partir del 2021 se podrán depreciar a una tasa de 20% hasta su total depreciación, a excepción del último ejercicio ya que por el año 2020 se utilizará el porcentaje de depreciación vigente en el artículo 37° de la Ley del Impuesto a la Renta (LIR); siempre que la construcción se hubiera iniciado a partir de 01 de enero de 2020 y hasta el 31 de diciembre de 2022 tuviera un avance de obra de por lo menos el 80%, condición que debe ser acreditada por el contribuyente.

El porcentaje de depreciación del 20% también podrá ser aplicado por los contribuyentes que, durante los años 2020, 2021 y 2022, adquieran en propiedad los edificios y construcciones, siempre que cumplan lo descrito anteriormente, así como los costos posteriores de estos bienes, debiendo contabilizarse por separado. El método de depreciación a utilizarse es de línea recta.

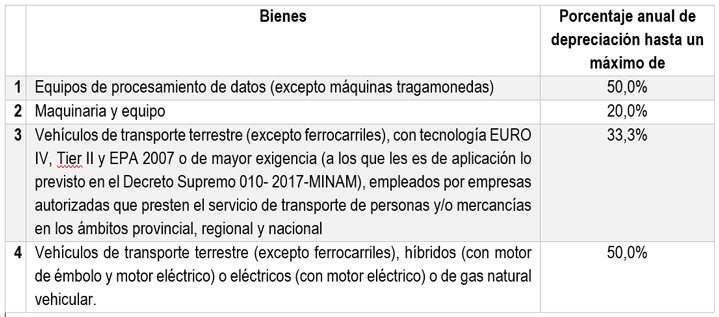

Equipos de procesamiento de datos, maquinaria y equipo y vehículos de transporte terrestre

A partir del ejercicio gravable 2021, los bienes que se señalan a continuación, adquiridos en los ejercicios 2020 y 2021, afectados a la producción de rentas gravadas, se depreciarán aplicando sobre su valor el porcentaje que resulte de la siguiente tabla, hasta su total depreciación:

DEPRECIACIÓN APLICABLE AL ACTIVO FIJO DE ESTABLECIMIENTOS DE HOSPEDAJE, AGENCIAS DE VIAJE Y TURISMO, RESTAURANTES Y OTROS

Se considera establecimientos de hospedaje, agencias de viaje y turismo, y restaurantes y servicios afines, y espectáculos públicos culturales no deportivos, aquellos que se encuentran regulados según lo indicado en la Segunda Disposición Complementaria Final de Decreto Legislativo N° 1488.

Edificios y construcciones

Los activos fijos afectados a la producción de las rentas de establecimientos de hospedaje, de agencias de viaje y turismo, o de restaurantes y servicios afines, o realización de espectáculos públicos culturales no deportivos, durante los ejercicios gravables 2021 y 2022, que al 31 de diciembre de 2020 tengan un valor por depreciar, se podrán depreciar a razón del veinte por ciento (20%) anual.

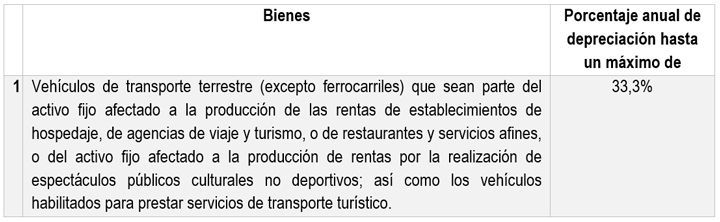

Depreciación de vehículos de transporte terrestre

OTRAS DISPOSICIONES

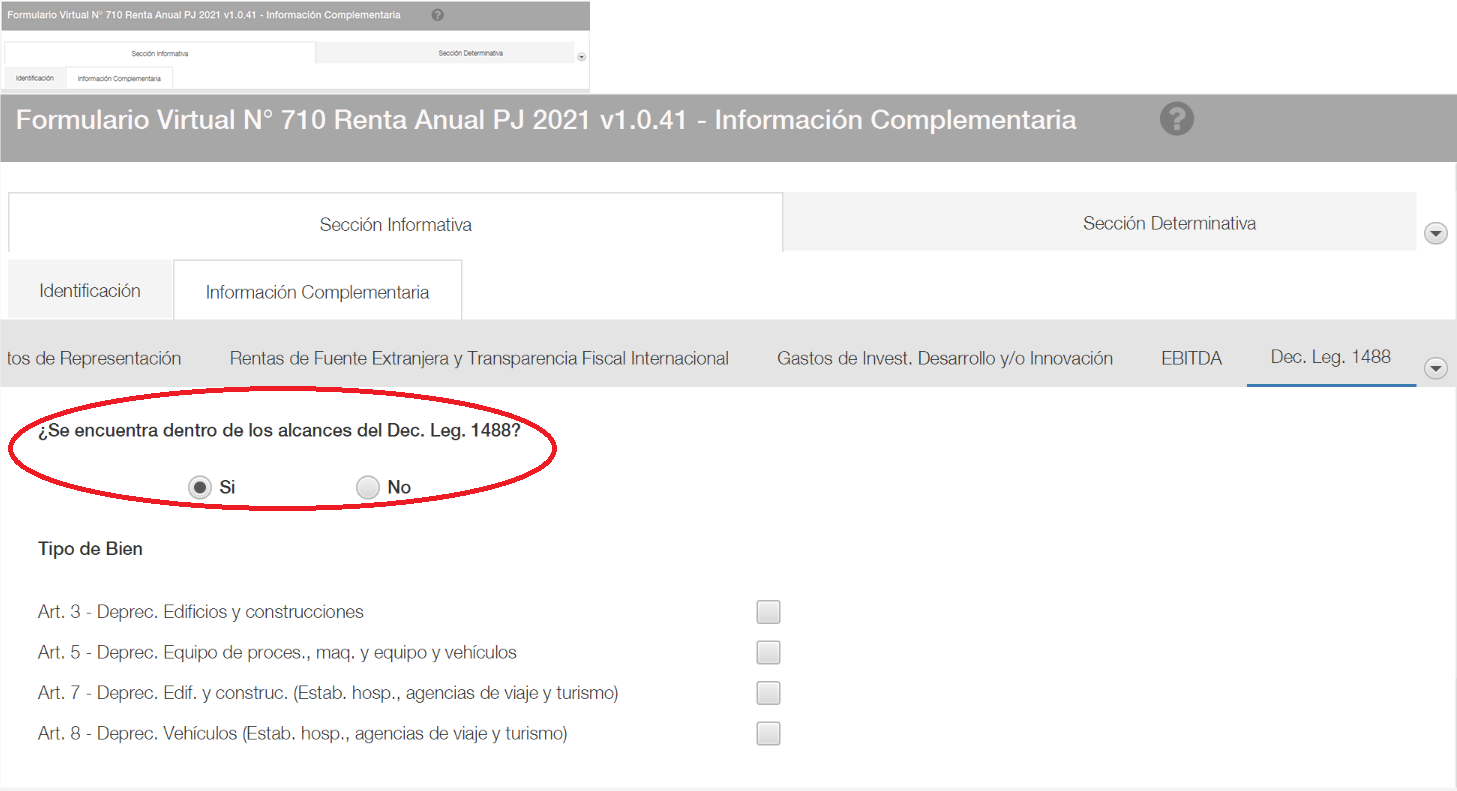

Las disposiciones del Decreto Legislativo no son de aplicación para aquellos que tengan vigentes contratos de estabilidad jurídica; así mismo, la oportunidad de acogimiento al régimen especial de depreciación o modificación de plazos se dará junto con la presentación de declaración jurada anual y ejercida la opción, no podrá ser modificada, debiendo mantener cuentas de control especiales respecto de los bienes materia del beneficio así como el detalle individualizado de los bienes y su respectiva depreciación en el Registro de Activo Fijo.

Imagen N° 1

Finalmente, cabe mencionar que, para efectos del presente Decreto Legislativo, en cuanto no se oponga a lo regulado en ella son de aplicación las normas contenidas en la Ley del Impuesto a la Renta y en su Reglamento. Así también, si por la aplicación de una norma especial gocen de porcentajes especiales mayores a los establecidos en la presente norma, pueden aplicar dichos porcentajes mayores. Es importante señalar que la Administración Tributaria, a la fecha, ha emitido pronunciamientos con relación a consultas realizadas sobre el presente Decreto Legislativo, los cuales pueden ser revisados en el portal institucional [1]

[1] Informe N° 057-2020-SUNAT/7T0000, Informe N° 151-2020-SUNAT/7T0000, Informe N° 048-2021-SUNAT/7T0000 e Informe N° 079-2021-SUNAT/7T0000

- 118871 vistas

Añadir nuevo comentario